1.5 Rechtsformen

| [gesichtete Version] | [gesichtete Version] |

Keine Bearbeitungszusammenfassung |

Keine Bearbeitungszusammenfassung |

||

| Zeile 1: | Zeile 1: | ||

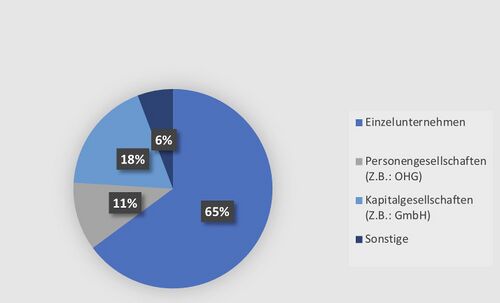

<loop_figure title="" description="Angemeldete Unternehmen unter 10 Mitarbeiter Stand 06.12.21" copyright="" show_copyright="false" index="true" id="62b3331e999f6">[[File:Rechtsformen, Statistik.jpg|500px]]</loop_figure> | |||

== Einleitung == | == Einleitung == | ||

Die Unternehmensgründung ist häufig mit nicht gerade wenig Angst und Unsicherheit verbunden, was oft durch die Auswahl der verschiedenen Unternehmensformen verstärkt wird. Und tatsächlich hat die Wahl der Unternehmensform große Auswirken auf den Geschäftsalltag und sollte deshalb gut überlegt sein. | Die Unternehmensgründung ist häufig mit nicht gerade wenig Angst und Unsicherheit verbunden, was oft durch die Auswahl der verschiedenen Unternehmensformen verstärkt wird. Und tatsächlich hat die Wahl der Unternehmensform große Auswirken auf den Geschäftsalltag und sollte deshalb gut überlegt sein. | ||

Version vom 22. Juni 2022, 16:19 Uhr

Einleitung

Die Unternehmensgründung ist häufig mit nicht gerade wenig Angst und Unsicherheit verbunden, was oft durch die Auswahl der verschiedenen Unternehmensformen verstärkt wird. Und tatsächlich hat die Wahl der Unternehmensform große Auswirken auf den Geschäftsalltag und sollte deshalb gut überlegt sein.

Ein Personen Gründung

Kleinunternehmer

Als Kleinunternehmer wird bezeichnet, wer sich als selbständiger an eine Umsatzobergrenze (22.000 im ersten und 50.000 im zweiten Geschäftsjahr) hält und dadurch eine bürokratische Entlastung zum Vorteil hat. Da der Kleinunternehmer einen geringen Umsatz aufweist, muss er keine Umsatzsteuer ans Finanzamt abführen und keine Mehrwertsteuer von den Kunden erheben, was günstigere Preise ermöglicht. Allerdings ist es als Kleinunternehmer nicht möglich die Vorsteuer abzuziehen, was gerade am Beginn der Selbständigkeit mit hohen Ausgaben einen Nachteil darstellt. Trotzdem können betriebliche Ausgaben am Jahresende bei der Einnahmeüberschussrechnung angegeben werden, um den zu versteuernden Gewinn zu mindern. Außerdem haftet der Kleinunternehmer im Falle einer Überschuldung unbeschränkt mit seinem Privatvermögen.[2] [3]

Eingetragener Kaufmann(EK)

Anders als beim Kleinunternehmer, muss sich der Eingetragene Kaufmann an das HGB (Handelsgesetzbuch) halten und sich ins Handelsregister eintragen lassen. Der Tätigkeit als EK lässt sich auch nebenberuflich nachgehen, sofern die Arbeitszeit deutlich weniger beträgt als diejenige im Angestelltenberuf und das Einkommen weniger als die Hälfte vom Angestellteneinkommen entspricht. Als EK ist man bilanzierungspflichtig (doppelte Buchführung, Bilanzierung, regelmäßige Inventur), sobald ein Umsatz von über 600.000 Euro oder ein Gewinn von 60.000 Euro vorliegt. Die Haftung ist auch bei dieser Form der Selbständigkeit unbeschränkt und sämtliche Steuern (Gewerbesteuer, Einkommenssteuer, Umsatzsteuer und evtl. Lohnsteuer) sind zu beachten.[4] [5]

Freiberufler

Als Freiberufler bezeichnen sich Selbstständige, die einer katalog- oder katalogähnlichen Tätigkeit nachgehen. Die Kleinunternehmerregelung kann auch für den Freiberufler von Relevanz sein und es gilt auch zu prüfen, ob eine Kammermitgliedschaft[6] notwendig ist. Auch die Freiberuflichkeit ist als Nebenjob möglich, wobei auch hier auf die Wochenstunden und das Einkommen geachtet werden muss. Zudem ist sich auch über die Versicherung und den krankheitsbedingten Ausfall zu informieren, bevor man als Freiberufler startet.

Mehr Personengründung

Unternehmensgesellschaft (Haftungsbeschränkt)(UG)

Bei der UG handelt es sich um eine Kapitalgesellschaft und einer abgewandelten Form der GmbH. Die Anzahl der Gesellschafter ist unbeschränkt, wobei mindestens ein Gesellschafter und ein Geschäftsführer bestimmt werden müssen. Die Anmeldung im Handelsregister ist ebenfalls notwendig, allerdings entscheidet sich die UG in einem wichtigen Faktor von der GmbH. Dieser Faktor bezieht sich auf das Stammkapital, welches bei der UG theoretisch schon ab einen Euro genügend ist, um zu Gründen. Dieses muss aber mit dem nächsten Jahr erhöht werden. Die Vorschriften für die UG sind sowohl im GmbH Gesetz, als auch in dem HGB zu finden. Die Unternehmer haften, wie bei der GmbH ausschließlich mit ihrem Gesellschaftervermögen es sei denn, es wird nachweislich fahrlässig gehandelt. Bei der Buchführung ist die doppelte Buchführung inklusive Jahresabschluss nötig.[8] [9]

Gesellschaft mit beschränkter Haftung (GmbH)

Die GmbH ist ebenfalls eine Kapitalgesellschaft, bei der die Gesellschafter ebenfalls nicht privat, sondern lediglich mit dem Stammkapital haften. Bei der Gründung sind anders als bei der UG allerdings mindestens25000 Euro notwendig, wobei auch mit der Hälfte gegründet werden kann. Daraufhin schuldet der Gründer der Gesellschaft die andere Hälfte und haftet hierauf mit seinem Privatvermögen, bis die Schulden beglichen sind. Das Stammkapital muss hierbei aber nicht auf alle Gesellschafter gleichermaßen verteilt werden. In Sachen Buchhaltung sind ähnliche Maßnahmen wie bei der Ug zu erwarten und auch die Aufnahme ins Handelsregister und die öffentliche Einsicht ins Unternehmen sind zu gewährleisten.[10] [11] [12]

Gesellschaft bürgerlichen Rechts (GbR)

Eine Gesellschaft bürgerlichen Rechts benötigt mindestens zwei Gesellschafter und sie gilt nicht als juristische Person. Zwar haften die Gesellschafter unbeschränkt mit ihrem Privatvermögen, dafür haben sie allerdings mehr Einfluss auf ihr Unternehmen. Ein niedrigerer bürokratischer Aufwand ist der Tatsache geschuldet, dass die GbR nicht im Handelsregister erfasst wird und dementsprechend nicht der doppelten Buchführung unterliegt. Besonders durch die Kleinunternehmerregelung kann die GbR steuerliche Vorteile erlangen.[13] [14]