1.11.1 Liquiditätsplan

Begriffsklärung

Die Liquiditätsplanung dient der Erfassung und Bewertung des Geldflusses und der Zahlungsfähigkeit in zukünftigen Perioden (Jahre/Monate), wobei der zeitliche Aspekt der einzelnen Ein- und Ausgänge unter besonderer Beobachtung gestellt wird. Dies ist von besonderer Wichtigkeit, da durch eine falsche zeitliche Annahme der Liquiditätsplan nicht wirksam ist. Da anhand der Liquiditätsplanung auch das Risiko eingeschätzt werden kann wie weit man wann von einer ausreichenden Liquidität entfernt ist, lässt das Aufstellen eines solchen Plans viele Unternehmer besser schlafen. [1] Aber wer sollte sich um die Liquiditätsplanung kümmern? Für Unternehmer, die sich Fremdkapital besorgen wollen, kann ein sorgfältiger und authentischer Liquiditätsplan helfen mögliche Investoren zu überzeugen in das Unternehmen zu investieren, weil auch externe Betrachter wichtige Informationen aus dem Liquiditätsplan ableiten können, um somit ihr Risiko einzuschätzen. Des Weiteren ermöglicht es Selbstständigen die Zukunft ihres Unternehmens mit größerer Ruhe und mehr Sicherheit zu planen. Es lässt sich zusammenfassen, dass jeder selbständige, der einen Überblick über künftige Zahlungsflüsse behalten will vom Aufstellen einer Liquiditätsplanung profitiert.

Liquiditätsplanung aufstellen

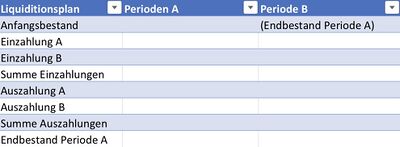

Um den Liquiditätsplan aufzustellen ist es erforderlich die Ausgangwerte der Liquidität zu bestimmen, indem man aktuelle Kassen- und Kontobestände prüft. Die konstanten Geldflüsse des Unternehmens können in die künftigen Perioden mit ihrem möglichst exakten Zeitpunkt übertragen werden und bilden die Grundlage. Daraufhin werden weitere Annahmen gemacht, die den Zeitpunkt, die Richtung (abfließend oder zufließend) und die Höhe der Geldströme prognostizieren.

Da das Prognostizieren der kommenden Geldströme die Liquiditätsplanung maßgeblich beeinflusst, ist es besonders wichtig, dass die Einschätzung eher zu pessimistisch, als zu optimistisch ausfallen. Außerdem müssen sie auf berechenbaren Faktoren basieren, wie zum Beispiel der eigenen Produktionsgeschwindigkeit oder der Zahlungsgeschwindigkeit von Kunden. Ein Restrisiko kann hierbei nicht vernichtet werden, weshalb das pessimistische Schätzen beachtet werden sollte. [3] Aufstellen lässt sich der Liquiditätsplan mit einer selbstentworfenen Excel Tabelle oder mit einer dieser kostenlosen Vorlagen verschiedener Anbieter:

Bewertung des Liquiditätsplans

Es ist selbstverständlich, dass eine geringe oder gar negative Liquidität nicht wünschenswert ist. Darüber hinaus sollte eine Liquidität erreicht werden, die die folgenden drei Perioden im Falle ausbleibender Einnahmen sichert. Sollte dies nicht der Fall sein, müssen die Probleme gefunden und die Faktoren optimiert werden. Offensichtliche Lösungsansätze sind erneute Prüfung der Ausgabenstellen aber auch das Beschaffen einer größeren Menge an Fremdkapital. Allerdings kann man auch versuchen die Zeitpunkte der eingehenden Zahlungen durch gewährleistete Skonti zu beeinflussen. Neben der zu geringen Liquidität ist eine zu hohe Liquidität dauerhaft ebenfalls nicht hilfreich. Dies liegt nicht nur an einem konstanten Wertverlust bedingt durch Inflation, sondern auch an der Betrachtung der möglichen Investitionsopportunitäten (Fonds, Sparpläne usw.). In diesem Fall wäre es ratsam die Liquiditätsrate durch Investition ins eigene Unternehmen zu mindern. Hierbei ist sowohl das Wachstum, als auch die Optimierung des Unternehmens in Betrachtung zu ziehen.[4]